Экономика

Современные возможности выбора режима налогообложения деятельности крестьянских (фермерских) хозяйств

Лента новостей

RDS получил разрешение на строительство второй фазы индустриального парка «Северные Врата»

Лидеры современной моды: награждение лауреатов «Международной индустрии моды 2025»

«Время не вечно»: состоялась премьера саундтрека к новогодней комедии «Тик-Так»

Как пережить «Чёрную пятницу», сократить убытки и выйти на прибыль?

В Москве состоялся крупнейший форум об инвестициях Private Money 2025

Исторически малое предпринимательство представляло собой самостоятельную хозяйственную деятельность, ориентированную на локальный рынок товаров, работ и услуг. Обычно его капитал ограничен, собственником и предпринимателем является одно лицо, независимы от крупного капитала, платили налоги и не претендовали на поддержку государства. Классическое малое предпринимательство стало источником роста по мере разделения труда, накопления капитала и повышения доступности транспортных услуг до крупных предприятий.

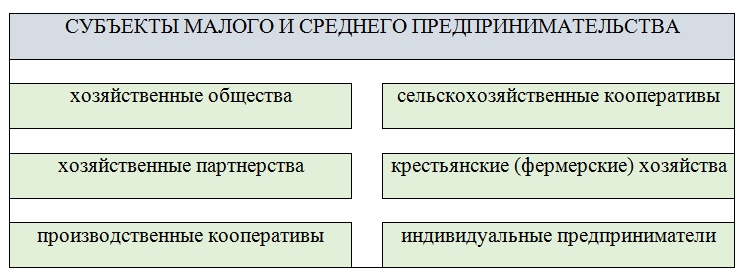

Субъекты малого и среднего предпринимательства освещены в статье 4 Федерального Закона от 24. 07. 2007 №209-ФЗ [3] и отражены на рисунке 1.

Рисунок 1 ‒ Субъекты малого и среднего предпринимательства

В статье 1 Федерального Закона от 11.06.2003 N 74-ФЗ указано, что крестьянское (фермерское) хозяйство (КФХ) представляет собой объединение граждан, связанных родством или свойством, имеющих в общей собственности имущество и совместно осуществляющих производственную и иную хозяйственную деятельность, основанную на их личном участии [2]. Также п. 3 статьи 1 Федерального закона от 11.06.2003 N 74-ФЗ содержит информацию о том, что фермерское хозяйство осуществляет предпринимательскую деятельность без образования юридического лица.

Тем не менее, к предпринимательской деятельности КФХ применяются нормы гражданского законодательства, которые регулируют деятельность юридических лиц, являющихся коммерческими организациями, если иное не вытекает из федерального закона, иных нормативных правовых актов РФ или правовых отношений.

КФХ может признаваться сельскохозяйственным товаропроизводителем в соответствии с законодательством РФ. Следовательно, оно может им и не быть, если не соответствует установленным законом критериям. Они изложены в статье 1 Федерального Закона РФ от 8 декабря 1995 г. N193-ФЗ «О сельскохозяйственной кооперации».[5]

Федеральным органам государственной власти, органам государственной власти субъектов РФ, органам местного самоуправления следует содействовать созданию КФХ, оказывать им поддержку, в том числе посредством формирования экономической и социальной инфраструктур, обеспечивать доступ КФХ к финансовым и иным ресурсам. Следует отметить, что поддержка должна осуществляться в соответствии с законодательством РФ о малом предпринимательстве.[3]

Конкретные виды государственной поддержки прописаны в статье 7 ФЗ от 29.12.2006 N 264-ФЗ «О развитии сельского хозяйства» [4]. В частности, данной статье указано, государственная поддержка устойчивого развития сельских территорий и сельского хозяйства, осуществляется по следующим приоритетным направлениям:

— обеспечение доступности кредитных ресурсов для сельскохозяйственных товаропроизводителей, производящих сельскохозяйственную продукцию, осуществляющих ее переработку и оказывающих соответствующие услуги;

— развитие системы страхования рисков в сельском хозяйстве;

— развитие элитного семеноводства;

— развитие племенного животноводства;

— обеспечение производства продукции животноводства;

— обеспечение закладки многолетних насаждений и уход за ними;

— обеспечение обновления основных средств сельскохозяйственных товаропроизводителей;

— обеспечение мероприятий по повышению плодородия почв;

— обеспечение устойчивого развития сельских территорий, в том числе строительство и содержание в надлежащем порядке связывающих населенные пункты автомобильных дорог;

— предоставление консультационной помощи сельскохозяйственным товаропроизводителям, подготовка и переподготовка специалистов для сельского хозяйства;

— информационное обеспечение при реализации государственной аграрной политики;

— поддержка сельскохозяйственных товаропроизводителей, осуществляющих производство сельскохозяйственной продукции на неблагоприятных для такого производства территориях. [4]

Вышеперечисленные мероприятия финансируются в соответствии с законодательством РФ. Средства федерального бюджета в виде субсидий, предусмотренных федеральным законом о федеральном бюджете на очередной финансовый год на поддержку сельскохозяйственного производства в порядке, определенном Правительством РФ предоставляются бюджетам субъектов РФ. Оно вправе устанавливать критерии их предоставления и методику (нормативы) определения их объема. В качестве условия предоставления за счет средств федерального бюджета субсидий бюджетам субъектов РФ по отдельным направлениям в сфере производства сельскохозяйственной продукции может устанавливаться наличие у сельскохозяйственных товаропроизводителей договоров сельскохозяйственного страхования, отвечающих требованиям федерального законодательства о государственной поддержке в сфере сельскохозяйственного страхования.

В связи с продолжительной финансовой нестабильностью Россия выбрала курс на всевозможную поддержку субъектов малого бизнеса. В основном, данный курс нашел свое воплощение в создании благоприятных налоговых условий, в том числе для развития индивидуального предпринимательства [10]. Сложность процесса становления КФХ в России во многом связана с проблемами и пробелами этого сектора экономики, что требует постоянного совершенствования правового регулирования малого предпринимательства, в том числе и в области налогообложения.

Эффективному управлению налоговой нагрузкой способствует диагностика налогового портфеля хозяйствующего субъекта, представляющего собой объект приложения обоснованных риск-ориентированных управленческих решений системы налогообложения с целью устойчивого развития субъекта экономики [11].

В соответствии с НК РФ, небольшие организации могут самостоятельно выбрать режим уплаты обязательных платежей в бюджет. Но при этом нужно учитывать специфику работы, ведь каждая из действующих систем налогообложения рассчитана на определенные сферы деятельности.

При наличии экономической целесообразности и эффективности в целях оптимизации налоговой нагрузки разрешенными законодательством методами, субъекты предпринимательской деятельности продолжат совмещать различные режимы налогообложения [8]. Наибольшей эффективностью для КХЛ обладают специальные режимы, которые рассчитаны на конкретные виды деятельности. К таким специальным режимам относятся единый налог на вмененный доход (ЕНВД), патентная система налогообложения (ПСН) и единый сельскохозяйственный налог (ЕСХН). Кроме того, действует Упрощенная система налогообложения (УСН), однако в разрезе организаций осуществляющих сельскохозяйственную деятельность эффективнее применять ЕСХН. Эти режимы используются с целью оптимизации уровня бюджетных начислений за счет замены нескольких налогов, которые обязан перечислять субъект хозяйственной деятельности, применяющий общий режим налогообложения, на один [12].

ЕНВД регламентируется главой 26.3 Налогового Кодекса Российской Федерации (НК РФ), вводится в действие соответствующими нормативно-правовыми актами представительных органов муниципальных районов, городских округов, законов городов федерального значения и применяются наряду с общими и иными режимами налогообложения.

На плату ЕНВД не переводятся, а также налогоплательщик теряет право на применение ЕНВД в случае, если по итогам налогового периода:

— организации и индивидуальные предприниматели, среднесписочная численность работников которых за предшествующий календарный год, определяемая в порядке, установленном федеральным органом исполнительной власти, уполномоченным в области статистики, превышает более чем 100 человек;

— организации, в которых доля участия других организаций составляет более 25 %.

Отличительной чертой ЕНВД является то, что с момента введения его на соответствующей территории уплата его организациями для отдельных видов деятельности освобождает их от обязанностей по уплате налога на прибыль и налога на имущество организаций.

Применение системы налогообложения в виде ЕНВД не освобождает организации от ведения бухгалтерского и налогового учета, хотя этот показатель является одним из значимых препятствий развития малых предприятий, в том числе КФХ.

В случае если, организация осуществляет несколько видов предпринимательской деятельности, которые подлежат обложению ЕНВД, учет необходимых для начисления налога показателей, ведется раздельно по каждому виду деятельности, в соответствии с главой 26.3 НК РФ [1].

ПСН устанавливается главой 26.5 НК РФ, вводится в действие законами субъектов РФ и применяется на территориях указанных субъектов РФ.

ПСН согласно п.6 ст.346.43 НК РФ не применяется в отношении видов предпринимательской деятельности, осуществляемых в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом.

Применение ПСН предусматривает освобождение от обязанности по уплате некоторых налогов:

— налога на доходы физических лиц (в части доходов, полученных при осуществлении видов предпринимательской деятельности, в отношении которых применяется ПСН);

— налога на имущество физических лиц (в части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применяется ПСН);

— налога на добавленную стоимость (НДС) (за исключением НДС, подлежащего уплате при осуществлении видов предпринимательской деятельности, в отношении которых не применяется ПСН; при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией; при осуществлении операций, облагаемых в соответствии со статьей 174.1 НК РФ).

Следует отметить, что при ведении КФХ нескольких видов предпринимательской деятельности патент необходимо приобретать на каждый из видов деятельности отдельно при условии, что этот вид деятельности будет доступен ПСН.

ЕСХН в действие был введен в 2002 году, но его практическое применение оказалась затрудненным из-за сложного определения налоговой ставки, привязанной к кадастровой стоимости одного гектара сельхозугодий, а сам земельный кадастр так и не был утвержден. Налог мог применяться только предприятиями-производителями продукции растениеводства, т.е. не предусматривалась возможность перехода на уплату ЕСХН другими суботраслями сельского хозяйства индустриального типа, таких как животноводство, птицеводство, тепличное хозяйство и др.

Ключевой особенностью сельскохозяйственных товаропроизводителей является длительный кругооборот оборотных средств. Переход организациями на уплату единого налога предусматривает замену уплаты налога на прибыль (за исключением налога, уплачиваемого с доходов, полученных в виде дивидендов и по операциям с отдельными видами долговых обязательств, облагаемых по налоговым ставкам, предусмотренным пунктами 3 и 4 статьи 284 НК РФ), НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ и при осуществлении операций в соответствии с договором простого товарищества, договором о совместной деятельности, договором доверительного управления имуществом или концессионным соглашением на территории РФ), налога на имущество организаций и уплатой ЕСХН, который исчисляется по результатам хозяйственной деятельности КФХ за налоговый период.

К сельскохозяйственным товаропроизводителям относятся:

‒ организации и индивидуальные предприниматели, производящие сельскохозяйственную продукцию, осуществляющие ее первичную и последующую переработку и реализующие эту продукцию;

‒ сельскохозяйственные потребительские кооперативы, признаваемые таковыми в соответствии с федеральным законом «о сельскохозяйственной кооперации»;

‒ градо- и поселкообразующие российские рыбохозяйственые организации, численность работающих в которых с учетом совместно проживающих с ними членов семей составляет не менее половины численности населения соответствующего населенного пункта;

‒ рыбохозяйственые организации и индивидуальные предприниматели при условии, что средняя численность работников, определяемая в порядке, установленном федеральным органом исполнительной власти, уполномоченным в области статистики, не превышает за налоговый период 300 человек.

Согласно главе 26.1 НК РФ существует ряд организаций и индивидуальных предпринимателей, которые не могут перейти на уплату ЕСХН:

— организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров;

— организации и индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса;

— бюджетные учреждения.

НК РФ устанавливает порядок и условия перехода на уплату ЕСХН и возврата к общему режиму налогообложения. Плательщикам ЕСХН выбор объекта налогообложения не предоставлен, и поэтому в соответствии с НК РФ объектом налогообложения признаются доходы, уменьшенные на величину расходов. Уплата данного налога не освобождает организации от ведения бухгалтерского учета, поскольку на основании данных организуется налоговый учет доходов и расходов, необходимых для исчисления налоговой базы и суммы сельскохозяйственного налога.

Согласно п.1 статьи 346.6 налоговой базой по ЕСХН признается денежное выражение доходов, уменьшенных на величину расходов. Доходы и расходы определяются нарастающим итогом с начала года.

Также налогоплательщики имеют право уменьшить налоговую базу на сумму убытка, полученного в предыдущих годах.

К доходам организации в соответствии со статьей 248 НК РФ относятся:

— доходы от реализации товаров (работ, услуг) и имущественных прав;

— внереализационные доходы.

При определении доходов из них исключаются суммы налогов, предъявленные в соответствии с НК РФ налогоплательщиком покупателю товаров.

Доходы организации определяются на основании первичных учетных документов и других документов, подтверждающих полученные доходы, а также документов налогового учета. Доходы от реализации определяются в соответствии со статьей 249 НК РФ. Доходами от реализации признается выручка от реализации товаров, как собственного производства.

Внереализационными доходами признаются доходы (полный перечень приведен в статье 250 НК РФ):

— в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Центральным банком РФ на дату перехода права собственности;

— от сдачи имущества в аренду, если такие доходы не определяются налогоплательщиком в порядке, установленном статьей 249 НК РФ.

Расходы организации определяются в соответствии со статьей 252 НК РФ. Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, выраженные в денежном эквиваленте; под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы.

Расходы, связанные с производством и реализацией, включают в себя:

— расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров (работ, услуг, имущественных прав);

— расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств или иного имущества, а также на поддержание их в соответствующем состоянии;

— расходы на обязательное и добровольное страхование;

— прочие расходы, связанные с производством и реализацией.

Как правило, расходы, связанные с производством и реализацией, ранжируются на материальные расходы, расходы на оплату труда, суммы начисленной амортизации, прочие расходы.

Статьей 346.8 НК РФ установлена налоговая ставка по ЕСХН, которая составляет 6 %. Налоговая база определяется как денежная величина доходов, уменьшенная на денежную величину расходов за налоговый период. Единый налог налогоплательщики уплачивают по итогам года не позднее 31 марта года, следующего за истекшим налоговым периодом.

По истечении налогового периода КФХ-плательщики ЕСХН представляют в налоговые органы налоговую декларацию не позднее 31 марта года, следующего за истекшим налоговым периодом. Общий порядок заполнения налоговой декларации по ЕСХН регламентируется Приказом ФНС России [6].

Таким образом, можно заключить, что малое предпринимательство играет значительную роль в экономике даже развитых стран. Тем не менее, особенности налогообложения субъектов КФХ, которые находят отражение через применение специальных налоговых режимов, значительно упрощают работу работников финансовых отделов малых предприятий и, опираясь на политический курс России на импортозамещение, сберегают финансовые ресурсы хозяйства. Формирование налогового портфеля организаций часто характеризуется фрагментарностью и не системностью, стихийностью и политикой выживания, применением инструментов ручного управления, нередким диаметральным изменением целевых ориентиров, что препятствует развитию единого фарватера целей налоговой политики [7]. Выбирая систему налогообложения, в первую очередь необходимо учитывать ряд условий: вид деятельности; количество наемных работников; годовой объем денежного оборота; соотношение уровня доходов и расходов; наличие основных средств и др. Оптимизация налогового портфеля выступает как деятельность налогоплательщика по снижению обязательных выплат в бюджет, которая с правовой стороны квалифицируется как допустимая [9].

На практике не существует единой методики обоснования эффективности применяемых систем налогообложения. При обосновании выбора системы налогообложения руководителю организации необходимо учитывать не только экономию на налоговых платежах, но также и отрицательные стороны применения того или иного режима, определяемые как упущенная или не дополученная выгода.